Über die Sommermonate hat sich eine merkwürdig skeptische Haltung zu den Rentenmärkten entwickelt. Plötzlich ist es Chique, auf weiter steigende Renditen zu wetten. Dabei spricht objektiv sehr wenig hierfür. Der anstehende Kontraktwechsel an den Terminmärkten steht deshalb unter besonderer Beobachtung.

Seit dem 1. September ist meteorologisch Herbst. Am 4. September geht der politische Sommer mit dem Labor Day auch in den USA offiziell zu Ende. In Europa nahm der Politikbetrieb bereits in der vergangenen Woche wieder Fahrt auf.

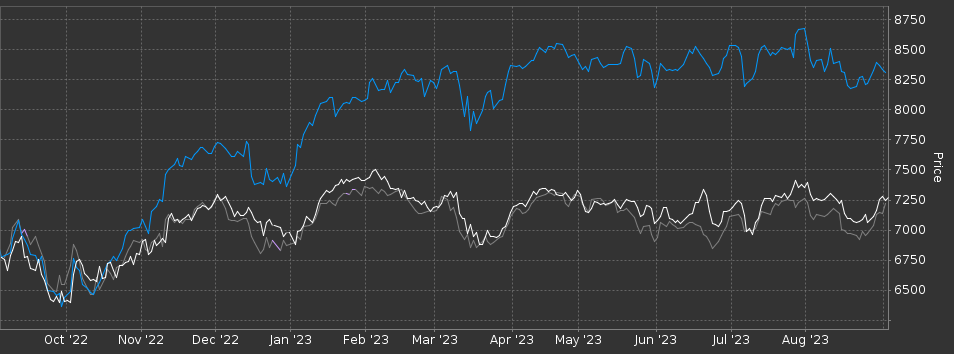

Die Finanzmärkte nutzten die letzten Sommertage für eine finale Sommerrallye. In Europa beendete der EuroStoxx50 den Monat mit einem Abschlag von (nur noch) 150 Punkten bei 4282 Punkten (-2%). Der australische ASX 200 sank um 2,9% und der kanadische TSX um 1,8 %.

Trotzdem: Die Marktpreise in den Industrieländern außerhalb der USA stagnieren seit dem Frühjahr.

Mit dem Schlußspurt zum Monatswechsel sind die Marktpreise überall in der Mitte bzw. dem oberen Drittel ihrer Tradingranges angekommen. Die Risikoüberlegungen im Sommerhandel (Wochenbericht 30) erwiesen sich als verfrüht.

In der Abb. 2 ist die Preisentwicklung aus der Vorwoche fortgeschrieben. Die Darstellung ist mit der impliziten Volatilität ergänzt. Obwohl die Marktpreise in der letzten Augustwoche nur die Hälfte der Tradingrange seit dem April durchmaßen, sank die Volatilität dramatisch. Das aktuelle Volatilitätsniveau triggerte in der Vergangenheit regelmäßig eine Marktkorrektur im Seitwärtsmarkt. Charttechnisch prallte der Index an der oberen Begrenzung des jungen Abwärtstrends ab. Diese Konstellation öffnet der negativen Saisonalität des Septembers Tür und Tor zu einer gedeihlichen Entwicklung. Das Risikoniveau aus dem Wochenbericht 30 (EuroStoxx: 3900 Punkte) hat weiterhin Gültigkeit.

Der traditionell schwache September böte eine Gelegenheit, die für den

Sommer befürchtete, ausgedehnte Korrektur an den Aktienmärkten nachzuholen. Dies wäre dann (gemäß der Mehrheitsmeinung) ein

idealer Zeitpunkt, die Aktienallokation für den Herbst aufzubauen und von kräftigen Preisaufschlägen bis Weihnachten zu profitieren.

Auch damals bildete der Aktienmarkt Anfang August ein Preismaximum aus, korrigierte für zwei Wochen und begründete zum Monatswechsel in den September unter vollständigem Abbau der Volatilität einen Abwärtstrend, der mit dem Kontraktwechsel an den Terminmärkten im September (dritter Freitag) endete und scheinbar eine ideale Kaufelegenheit bot. Die forschen Spekulanten wurden ab Oktober eines Besseren belehrt.

Geschichte wiederholt sich nicht. Aktuell sind aber

viele von dem langen Seitwärtsmarkt »eingelullt«. Auch die öffentlichen

Kontraktwechsel am Rentenmarkt

Am Mittwoch läuft der September-Kontrakt der Futures auf Staatsanleihen aus. Das ist diesmal besonders spannend.

Der Preis für die Rentenfutures »kratzte« gerade an der oberen Begrenzung des langfristigen Abwärtstrends.

Zugegeben: Es gehört etwas Phantasie dazu. Dann kann eine hypothetische Trendunterstützung eingezeichnet werden, die einen

mittelfristigen Trendwechsel impliziert.

Der September-Future handelt etwa 50 Punkte oberhalb des Dezember-Futures. Allein die Gap-Schließung, die aus technischen Gründen zu erwarten ist, führt den Rentenfuture über die obere Trendbegrenzung. Falls die Aktienmärkte mit schwächeren Notierungen mitspielen, entstünde ein Setup für einen Trendwechsel am Rentenmarkt.

Die übergeordnete Bedeutung des Kontraktwechsels wird schließlich auch bei der Ausweitung des Zeithorizonts bestätigt.

Da ein Großteils des Handels an den Terminmärkten durch Handelssysteme bestritten wird, haben charttechnische Trendlinen eine Relevanz. Umgekehrt: Scheitert der Bund-Future an dem Kulminationspunkt, steht eine weitere größere Verkaufswelle ins Haus.

Immobilienaktien als Frühindikatoren

Immobilienwerte sind besonders Zinssensitiv. Die Preise für Immobilenaktien sind seit 2021 förmlich kollabiert.

Inzwischen haben viele Immobilienwerte auf dem erreichten Preisniveau einen

stabilen Preisboden ausgebildet. Sie zeigen zudem erste Avancen für

neue Trends. Das Sentiment für diese Werte ist zudem extrem bullisch.

Die Vonovia wird unisono als Outperformer eingestuft, ist also ein klarer

Kauf in Vermögensverwaltermandaten.

Fazit: Für den Herbst sind die Perspektiven für festverzinste Anlagen vorbehaltlich eines geglückten Kontraktwechsels an den Terminmärkten außerordentlich konstruktiv.

Hämmern und Schrauben

Auch im Halfgarten wird gerade kräftig »gehämmert und geschraubt«. Der Relaunch dieser Webseite ist auf der Zielgeraden. Dieser Wochenbericht beschränkt sich deshalb auf technische Aspekte des operativen Handels.