Die Hoffnung auf schnelle Erfolge nach einer Einführung von KI

treibt die Aktienkurse weltweit.

Wie im Jahr 2021 beginnen Memes wieder ihr Unwesen zu treiben: Ein

untrügliches Zeichen für die Sorglosigkeit, die sich an den Märkten

breit macht.

Trotzdem ist ein passiver Handelsansatz, der auf konstante

Marktpreise setzt, seit dem Jahreswechsel erfolgreich.

Q1 2024: Best of all Worlds

Das Osterwochenende markiert das Ende des ersten Quartals.

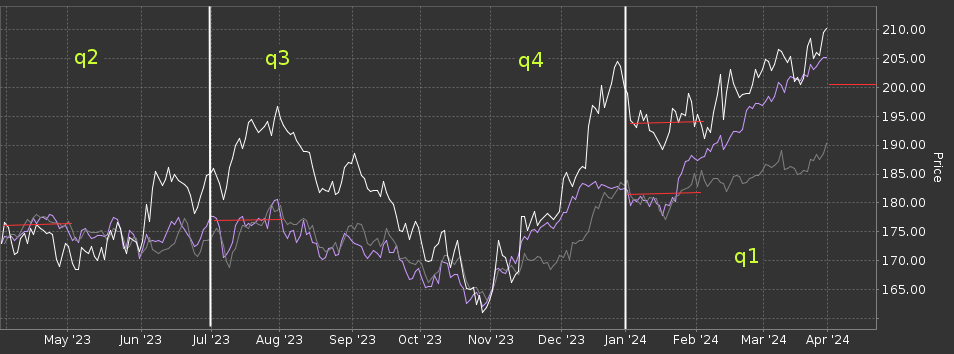

Im letzten Quartal 2023 wurden die Spekulanten aus ihren defensiven Engagements herausgetrieben, insbesondere in den USA. Das erste Quartal 2024 brachte die AI-Revolution in die Welt. Sogar der EuroStoxx 50 haussierte. Die Preisaufschläge stellten selbst die der US-Technologiebörse Nasdaq in den Schatten.

Es ist normal, dass im Verlauf einer Rallye die Zukunftsaussichten immer positiver werden. Das Besondere der aktuellen Aktienmarktrallye: Starkes und nachhaltiges Wirtschaftswachstum stellt sich in den Köpfen der Marktteilnehmer bei moderat bis stark sinkende Inflationsraten ein. Die invertierte Zinsstrukturkurve – ursprünglich eines der besten Rezessions-Signale – ist plötzlich eine Triebkraft für die Märkte.

Das erste Quartal 2024 hievte die internationalen Indizes so stark in die Höhe, wie zuletzt 2019. Q1/2019 war allerdings speziell. Die US-FED kehrte die Geldpolitik um, nachdem im Dezember 2018 ein liquiditätsgetriggerter Mini-Crash die Aktienmärkte belastet hatte. Aber auch 2017 stiegen Aktienpreise im ersten Quartal stark. Sowohl 2017 als auch 2019 setzten die Märkte die Rallye bis in den Mai hinein fort. Höchstwahrscheinlich ist dies ein Grund, weshalb die Marktstimmung derzeit ausgelassen ist.

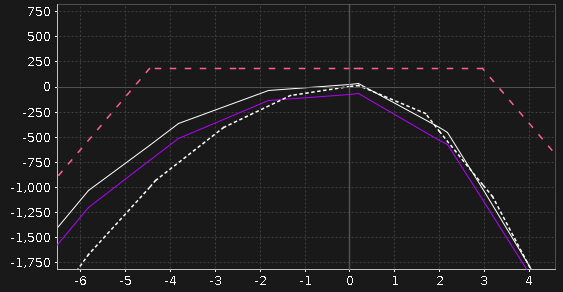

Zum Monatsende stiegen die Preise für Call-Optionen in Europa trotz stagnierender Marktpreise. Die Preise für Put-Optionen stagnierten.

Das ist ein Hinweis auf eine Gamma-Explosion. Normalerweise sind Call-Optionen preiswerter als Put-Optionen (gleicher Strike, identische Laufzeit). Ist die Nachfrage nach spekulativen, gehebelten Derivaten ungewöhnlich hoch, steigen deren Marktpreise. Auf der Kennzahlen-Ebene bewirkt dies einen selektiven Anstieg des Gamma’s. Option mit hohen Gamma-Werten reagieren empfindlicher auf Preisschwankungen, als gewöhnlich. Dies wiederum zieht weitere Spekulanten in den Markt, was die Abnormalität weiter befeuert. Gamma-Explosionen treten am Ende eines Trends auf. Für sich genommen sind sie allerdings kein Verkaufssignal. Sie sind vielmehr Bestandteil der finalen Übertreibungsphase.

Spekulative Marktteilnehmer erwarten eine Fortsetzung der Rallye im Estx50 mindestens bis zum Optionsverfall in der dritten Aprilwoche.

Meme’s reloaded

»Meme-Stocks« prägten die finale Phase der Erholungs-Rallye nach dem Corona-Einbruch ab dem Frühjahr 2020. Retail-Trader mißachteten die üblichen Methoden zur Preisfindung von Aktien der dritten Reihe. Statt dessen schauten einige auf die Anzahl ausgeliehener Aktien, also die Shortquoten. In Reddit-Foren priesen sie diese Aktien zu Kauf an. Einziges Ziel: Short-Seller zur Aufgabe ihrer Short-Positionen zu zwingen. Später verselbständigte sich diese Bewegung. In den Reddit-Foren trommelten stets einige für konzertierte Aktionen bei obskuren und marktengen Titeln.

Im März 2024 orchestriert Donald Trump ein »Meme’s 2.0«. Die Zutaten:

- »True Social», ein von Donald Trump gegründeter, unprofitabler Twitter-Clone.

- Ein sprechendes Börsenkürzel: DJT. Es stammt von der insolventen Kasino-Kette »Atlantic City casinos and hotels business«. Trump war in den 1980er und 1990ern Hauptaktionär. 2004 meldete DJT wegen Überschuldung Insolvenz an. Trump hatte dort 1,8 Mrd. $ Schulden angehäufelt, bevor die Banken den Stecker zogen.

- Die SPAC-Shell-Gesellschaft eines befreundeten Geschäftsmannes, an der man sich für Spielgeld 60 Prozent der Anteile sichern kann.

Am Dienstag war es soweit: Das SPAC »Digital World Acquisition Corp.« und »True Social« verschmolzen zu Trump Media & Technology Group (DJT). Die Aktie schloß bei 60 $; das entspricht einer Marktkapitalisierung von 12 Mrd. US-Dollar. D.T. hält 58 Prozent an der nun börsengelisteten Firma und kann allein mit seiner Beteiligung seinen Wahlkampf und alle ausstehenden Gerichtsprozesse finanzieren.

DJT trägt alle Merkmale eines Meme-Stocks: Das Geschäftsmodell ist unprofitabel und/oder aus der Zeit gefallen. Es gibt eine loyale Unterstützerbasis, die event- und newsgetrieben Aktien erwirbt. Hinzu kommt eine »Mission«. Es gilt, gemeinsam einen übermächtigen »Gegner« in Gestalt des »tiefen Staats« aus dem Weg zu räumen. Schließlich ist das Unternehmen klein genug, dass man mit überschaubarem Aufwand die Preise treiben kann.

Der Twitter-Clone hat etwa 5 Mio. Zugriffe pro Monat und erlöste in den vergangenen neun Monaten 3,4 Mio. $. In diesem Zeitraum häufelte True Social 49 Mio. $ Schulden an. Memifizierung bedeutet: Durch einen Börsengang eines Micro-Stocks über Nacht den Marktwert gemessen am projektiertem Jahresumsatz (4,53 Mio. $) um den Faktor 2.650 (zweitausend sechshundert und fünfzig!) zu vergrößern. Plötzlich sind auch nachhaltige Verluste im mehrstelligen Millionenbereich kein Problem mehr.

Wegen der nachrichtenarmen Vorosterzeit machte sich der Unhedged-Blog der FT den Spass, DJT als Sell-Side-Story aufzubereiten. Das Ergebnis ist lesenswert.

“To some commentators, a valuation of 1,000 times trailing revenue looks optically challenging. We consider it a reflection of the quality within the shareholder base.”

USA: Profitabel trotz Rallye

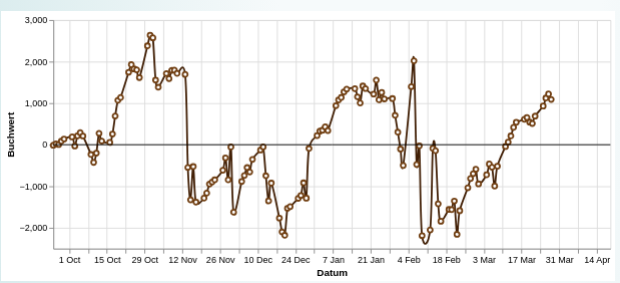

Seit Oktober 2023 testen wir ein passives Handelssystem.

Es werden Optionen mit einer Laufzeit von 30 Tagen veräußert, die mit einer 90 %igen Wahrscheinlichkeit wertlos verfallen. Im Test wird jede Woche ein Optionspaar eröffnet.

Die Optionspaare sind mit Dart-Pfeilen vergleichbar, die von einem Affen mit verbundenen Augen auf eine

Zielscheibe geworfen werden. Gelingt es dem Affen, den Pfeil irgendwo auf der Scheibe zu platzieren,

ist der Trade erfolgreich.

Das gelingt regelmäßig, wenn es ruhig ist und der Affe konzentriert bei der Arbeit ist. Sobald es Störungen

gibt, versagt der Affe kläglich.

In der Realität stört alles: Nachrichten, die den S&P 500 in eine Richtung treiben, eine Erhöhung der Volatilität, höhere oder niedrigere Zinsen, Wahlen, etc. Der Index darf im Monatsverlauf »nur« um etwa 3,5 % schwanken. Es reichen bereits zwei aufeinanderfolgende starke oder schwache Handelstage, um den Trade in den Verlust zu führen. Man kann die Optionen zwar jederzeit glatt stellen. Jedesmal wird dann ein Verlust realisiert. Zur Kompensation erfordert realisierter Verlust mehrere (drei bis vier) erfolgreiche Trades. In starken Trendphasen setzt man das System besser aus. Leider klingelt niemand und kündigt derartige Phasen an. Die Risiken scheinen überborden zu sein und die Chance, in einer starken Rallye erfolgreich zu operieren, ist minimal.

Rückblickend ist die Marktphase seit Oktober hervorragend geeignet, die Grenzen des Handelssystems zu testen.

Der Index kannte nur eine Richtung. Die Seitwärtsstrategie war permanent unter Druck. Die Volatilität war zudem ungewöhnlich gering. Optionen waren und sind preiswert; die eingenommenen Prämien sind gering.

Im Januar wurden die Parameter angepasst. Obwohl die Marktrallye ungebremst weiterging, ist das Handelssystem seitdem profitabel. Seit dem Jahreswechsel wird das System auch real gehandelt. Abweichend vom Testbetrieb sind nur zwei Optionspaare gleichzeitig offen. Diese Maßnahme senkt nicht nur die Margin-Anforderungen. Der Draw-Down verringert sich im Backtest drastisch.

Im nächsten Schritt müssen sich die neuen Parameter in einer größeren Korrektur beweisen.

Da diese Strategie beim US-Markt aktuell gut performt, übernimmt die Estx-Handelsstrategie einige Elemente.

Welch ein Aufwand, um pro Monat 250 $ pro Kontrakt einnehmen zu können!

Das Gegenteil ist korrekt: Für eine Margin von etwa 6 k$ können pro Monat passiv 500 $ eingenommen werden.

Unter der Annahme, dass die Hälfte der Prämieneinnahmen zur Deckung von Verlusttrades aufzuwenden ist,

erlöst die Strategie im Jahr komplett automatisiert (und ohne KI) 50 Prozent der Margin.

Die Handelsstrategie wartet nun auf den Test der Parameter im Umfeld einer Marktkorrektur.