Hexensabbat, EZB-Leitzinsentscheidung und Arm-Börsengang. Das ist die Kurzfassung der Woche. Gemeinsam ist den Ereignissen: Überall sind Magier der Märkte am Werk, die Preise je nach Talent und Geschick zu manipulieren trachten. Umrahmt wird dieser Cocktail mit einem Kollaps der Volatilität am Aktienmarkt. Kündigt dies Herbststürme an?

Kollaps der Volatilität

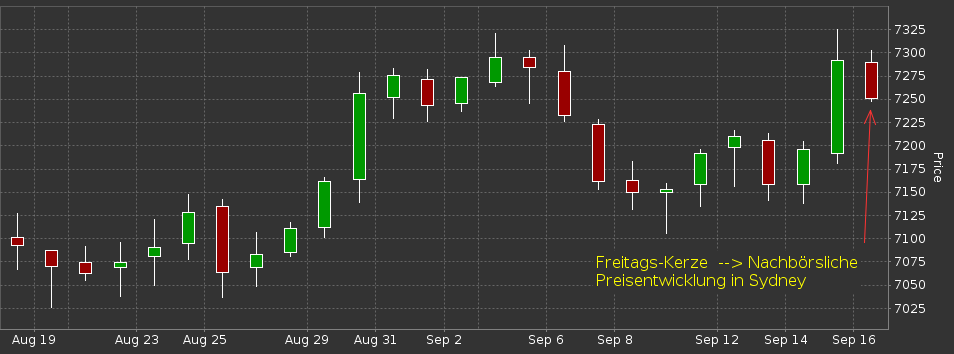

Am Freitag zogen die Hexen über das Börsenparkett. Optionen und Futures mit dem Verfall September 2023 wurden abgerechnet. Die Abb. 1 zeigt, dass im Vorfeld beim EuroStoxx die untere Begrenzung der Tradingrange (siehe Abb.2 im Wochenbericht 33) angehandelt wurde. Am Verfallstag selbst wurde die Mitte der Handelsspanne anvisiert. Auf diesem Niveau wurden die Derivate dann tatsächlich abgerechnet.

Futures und Indexoptionen werden Mittags abgerechnet, Aktienoptionen zum Handelsschluß. Wie stark die Marktkräfte an diesem Tag waren, zeigt die Abb.2. Am Verfallstag selbst war der Markt bis zum physischen Verfall faktisch eingefroren. Danach gab es keinen Grund mehr, die Marktpreise zu stützen – prompt gab der EuroStoxx bis zum Handelsende kontinuierlich nach.

Nach Handelsschluß in Europa setzte sich der Trend in den USA fort. Die US-Indizes beendeten die Woche auf Tages- und Wochentiefstand.

For the Record: In Australien werden Optionen und Futures abweichend am 21. September abgerechnet. Der Preisverlauf an diesem Handelsplatz kann als Referenz für einen nicht verzerrten Handel herangezogen werden.

Das Chartbild ähnelt dem in Europa. Der Wochenschlußkurs ist die letzte grüne Kerze. Der schwache US-Handels wurde nachbörslich in die Notierungen eingearbeitet. Der Index schloß die Woche am oberen Ende der Tradingrange ( siehe auch Wochenbericht 33, Abb. 1 ).

Fazit

In der Vorwoche fragte

In Seitwärtsmärkten markieren niedrige Volatilitäten Preis-Tops. Aktuell erreicht die Volatilität bereits in der Mitte der Tradingrange ein historisch niedriges Niveau. Diese Divergenz ist kritisch.

Am Freitag gaben die Notierungen konsequenterweise markant nach. Ob dies den finalen Bruch des Seitwärtsregimes einläutet, wird die nächste Woche zeigen. Ungewöhnlich wäre ein Regimewechsl unmittelbar nach dem September-Verfall keinesfalls.

EZB Zinsentscheid

Ein erneuter »Policy Mistake«?

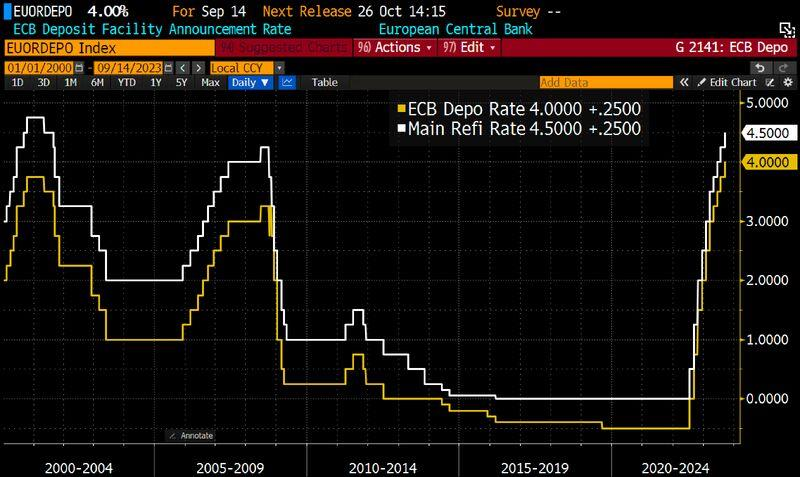

Am Donnerstag erhöhte die EZB den Leitzins auf 4/4,5 %. Dieses Zinsniveau läutete in der Vergangenheit regelmäßig einen fundamentalen ökonomischen Regmewechsel ein:

- 2000: Zinserhöhung im Oktober wegen explodierender Rohölpreise

- 2008: Zinserhöhung im Juli trotz platzender Subprime-Blase in den USA

Die EZB hat eine gewisse Routine darin, zugunsten vermeintlicher Preisstabilität Zinserhöhungen in eine beginnende Rezession auszudehnen. Insbesondere der finale Zinsschritt im Jahr 2007 ging als »Policy Mistake« von Jean-Claude Trichet in die Geschichtsbücher ein.

Gut möglich, das Christine Lagarde die Tradition nun fortsetzt. In der Begründung des Zinsentscheids heißt es ausdrücklich, dass dem Gremium der EZB die Preisstabilität wichtiger ist, als die wirtschaftliche Dynamik. Die Leitzinserhöhung erfolgt obwohl die Frühindikatoren unisono eine wirtschaftliche Schwächeperiode prognostizieren und die EZB selbst ihre Wachstumsprognose nach unten korrigiert hat.

Der Euro wertete unmittelbar nach der Verkündung des Zinsentscheids deutlich ab! Der Währungsmarkt sieht die Eurozone aufgrund der hohen Marktzinsen strukturell geschwächt. Anders herum: Wenn es das Ziel einer restriktiven Geldpolitik ist, die Wirtschaftsdynamik zu reduzieren und damit mittelbar den Preisdruck abzuschwächen, dann hat die EZB dieses Ziel im Sommer 2023 erreicht. Weitere Zinsschritte katalysieren danach schlicht rezessive Entwicklungen und wirken über die Abwertung der Gemeinschaftswährung (Stichwort: importierte Inflation) sogar kontraproduktiv.

Die Preise für italienische Staatsanleihen spiegeln die aktuelle Entfesslung rezessiver Kräfte. Bis in den August hinein konnte Italien sich zu guten Konditionen refinanzieren. Der Spread zu deutschen Staatsanleihen hatte sich immer weiter eingeengt. Seit dem Monatswechsel divergieren die Preise an den Rentenmärkten. Innerhalb von zwei Wochen entstand ein Spread von 50 Basispunkten.

Fazit

Nach dem Zinsentscheid ist vor dem Zinsentscheid (in den USA). Im Dezember setzte die FED die Zinsanpassungen wegen der Gefahr eines Government-Shutdown aus. Da die Situation aktuell vergleichbar ist, ist die Wahrscheinlichkeit einer Zinspause in den USA hoch.

Damit könnte sich die Geschichte wiederholen: Die EZB prescht vor und zwingt der Eurozone eine repressive Geldpolitik auf. Die FED vermeidet diese letzte Übertreibung. Das stützt die US-Ökonomie.

Wie in der letzten Ausgabe dargelegt, bedeutet das nicht unbedingt, dass die Preisentwicklungen an den Aktienmärkten divergieren. Die europäischen Rentenmärkte dürften wegen der gedämpften Konjunkturaussichten trotz des Risikos der importierten Inflation outperformen.

Das Arm IPO

Am Donnerstag begann der Handel mit Aktien des britischen Chipherstellers ARM. Die Company wurde 2016 für 32 Mrd. $ von der japanischen Softbank erworben. Nun ist ARM also zurück am Börsenparkett. Die aktuelle Marktkapitalisierung: 68 Mrd. $ (KGV > 100). Wallstreet feiert dies als «größten Börsengang des Jahres«.

Das Ganze hat jedoch ein »Geschmäckle«. Es werden nur zehn Prozent der Geschäftsanteile öffentlich gehandelt. 90 Prozent hält weiterhin Softbank. Um den Markt weiter auszudünnen, beteiligte sich Softbank selbst am IPO: Die Anteile wurden vom Vision-Funds emittiert, die Softbank-Corp. trat zur Erstnotiz als Käufer auf. Der »Free Flow«, also die börslich verfügbaren Aktien, haben einen Börsenwert von weniger als fünf Milliarden Dollar (15 % des IPO-Volumens ging an strategische Investoren). Das öffnet Preismanipulationen Tür und Tor. Wie zur Bestätigung gab der Wert am Tag zwei des Börsenhandels gleich 5 Prozent nach.

Die wundersame Geldvermehrung

Im Jahr 2020 bot Nvida 40 Mrd. $ für die Arm Holding. Diese Übernahme wurde von den Wettbewerbsbehörden untersagt. Das Übernahmeangebot liefert eine belastbare Indikation des fairen Werts der Firma zu diesem Zeitpunkt. In vier Jahren ist der Marktwert von ARM damit um etwa ein Viertel gestiegen. Durch den Börsengang gelang es Softbank, die Marktkapitalisierung innerhalb von sieben Jahren zu verdoppeln.

Am Freitag kündigte Softbank eine strategische Kooperation mit OpenAI an. Der Konzern will mit Microsoft gleichziehen und eine äquivalente Beteiligung erwerben. Der Börsengang der ARM ermöglicht genau das. Die hohe Marktkapitalisierung des Unternehmens wertet den Restanteil innerhalb der Softbank derart auf, dass eine japanische Bank (Marktzinsen Japan: 1%) einen genügend hohen Kredit für die Finanzierung dieses Deals gewähren wird. Die Arm-Aktien dienen als Collateral für die Beteiligung an OpenAI.

Das IPO entlarvt sich so als geniale PR-Aktion, um innerhalb kurzer Zeit einige Milliarden für eine zukunftsgerichtete Beteiligung an dem wohl vielversprechendsten Unternehmen der Gegenwart locker zu machen.

Handelssysteme

Im EuroStoxx-Handelssystem wurde am Montag die Dezember-Position eröffnet. Da sich abzeichnete, dass die Tradingrange (vorerst) hält, wurde abweichend von der Aussage im vergangenen Wochenbericht ein marktneutraler Strangle 4100/4500 eröffnet. Das erwies sich in der Berichtswoche als zielführend.

Im Stillhalter-Handelsystem wurden ein Stillhalter mit der Infineon und eine sehr defensive Position mit dem Hafenbetreiber Freeport-McMoran als Basis eröffnet.

Bei der Vonovia-Position wurde das Kursziel erreicht. Die Option wurde zu einem höheren Strike gerollt. Fast gleichzeitig wurde eine seit längerem offene Order über den Verkauf eines Calls ausgeführt. Damit liegt dort nun ein Strangle vor. Der ist profitabel, wenn die Aktie bis Dezember im Preisfenster 18,8 bis 27,2 € handelt (Aktuell 23 €).