Ein erfolgreicher russischer Hackerangriff auf eine chinesische Großbank setzt den globalen Anleihehandel kurzzeitig unter enormen Stress, mit voraussehbaren Auswirkungen auf Marktpreise. In den Glaspalästen der Vermögensverwalter ist die Not genauso groß: Wenn nur sieben US-Werte für die gesamte Marktperformance verantwortlich sind, müssen die unbedingt zum Jahresabschluß in den Mandaten übergewichtet sein.

Die Gazetten sind wieder prallgefüllt mit Erfolgsmeldungen aus dem Krypto-Space. Die Bewertung von Bitcoin und Ethereum hat sich jüngst gut entwickelt. Dass die Preise in der abgelaufenen Woche in die Höhe geschnellt sind, könnte mit dem Hackerangriff auf den Anleihehandel zu tun haben. Spekulieren wir mal wild vor uns hin … Angenommen, die Zusammenarbeit zwischen Nord-Korea und Russland bezieht sich nicht nur auf die Lieferung von WW1-Waffen und Munition. Koreanische Hacker haben viel Erfahrung mit Ransomware-Angriffen und sind zudem Meister der Preismanipulation im Krypto-Space. Falls eine koreanische Hackercrew vom Kreml den Auftrag erhalten hätte, die globalen Finanzströme durcheinanderzuwirbeln und »in the process« möglichst viel Geld durch Insiderhandel einzusammeln, hätte das unmittelbare Auswirkungen bei den Haupt-Transfer-Tokens: Bitcoin + Ethereum. Die Preisveränderungen dort reflektierten dann den Erfolg der Hackertruppe.

Und nun … Zurück zur Realität.

Risk-Return-Space

LinkedIn ist nicht nur für Microsoft eine Goldgrube. Anders als bei Facebook haben hier auch

die Nutzer (manchmal) einen Benefit.

Wenig überraschend weisen Aktien-Engagements die höchsten Preisschwankungen aus. Langfristig lohnte sich strenggenommen nur eine Wette auf Emerging-Market-Aktien (wegen China). Aktieninvestments in Südostasien (Singapore, Korea) weisen das beste Chance-Risiko-Verhältnis aus.

Bei öffentlich gehandelten Assets stechen US-Industrieanleihen hervor. Die Renditeerwartung ist kaum geringer, als die von US-High-Yield-Anleihen und übertrifft die von US-Aktien bei weitem.

Eine Kapitalanlage in japanische Aktien oder Anleihen verbietet sich vor diesem Hintergrund.

Aus der Sicht eines europäischen Investors sind europäische Aktien genauso interessant, wie US-Anleihen. Hier entfallen die Währungsrisiken, die insbesondere den Zahlungsstrom von US-Papieren sehr negativ beeinflussen können. Ganz fürchterlich wird es, wenn US-Bonds auf Euro-Konten gehandelt werden, bei denen die Erträge zwangsgewechselt werden.

Bemerkenswert ist das Chance-Risikoprofil von HedgeFunds. Hier zeigt sich, dass sich aktives Management auszahlt, wenn vom Mainstream abgewichen werden darf.

Eine langfristige Anlage sollte Assetklassen enthalten, deren Chance-Risikoprofil oberhalb der Regressionsgerade in der Abb. 1 liegt. Leider sind alle Kandidaten für europäische Investoren mit Währungsrisiken belastet. Deshalb ist eine Mischung aus Hedge-Funds, südostasiatischen und europäischen Aktien in Kombination mit einer angemessenen Anleihenquote das Optimum.

Die

Hacker und Anleiheauktionen

Am Mittwoch gelang es Hackern, einen erfolgreichen Ransomware-Angriff auf die US-Tochter der ICBC, immerhin die größte Bank Chinas, zu lancieren. Die ICBC ist seit 2010 als einziges chinesisches Kreditinstitut im Besitz einer US-Banklizenz. Der Handel mit US-Staatsanleihen scheint ein Schwerpunkt dieser Tochter zu sein.

Am Donnerstag, berichtet die FT, musste ein Laufjunge einen USB-Stick mit Tradingdaten von der ICBC zur BNY Mellon bringen, dem größten Primary Broker in New York. Dort wurden die Aufträge dann wie in den 1980ern manuell verbucht. Die BNY hat die Leitungen zur ICBC bis auf weiteres gekappt. Chinesische Institutionen, die US-Treasuries als Sicherheiten benötigen, haben jetzt ein Problem.

Da der Hackerangriff aus Russland kommt, könnte dieses Ereignis sogar geopolitische Konsequenzen haben. Frau Yellen, die US-Finanzministerin, hat die Gelegenheit jedenfalls sofort genutzt, um die Verbindungen zum chinesischen Finanzminister zu verbessern. Gemeinsam arbeiten nun amerikanische und chinesische Cybercrime-Abteilungen an dem Fall. Das Ermittliungsziel sind die kriminellen Machenschaften der vom Kreml geduldeten oder geführten Cyberdiebe.

Am Donnerstag trug der Anleihehandel zeitweise chaotische Züge. Die US-Treasury veranstaltet eine Auktion mit im Jahr 2053 fälligen Papieren . Wegen schwacher Nachfrage konnten nur Anleihen über 24 Mrd. $ verkauft werden. Als dies bekannt wurde war der Hackerangriff noch nicht öffentlich. Der Markt reagierte panisch auf die gescheiterte Anleiheauktion. Am Ende sprang die Rendite für US-Langläufer auf Tagesbasis so stark, wie zuletzt 2009. Zwar stabilisierte sich der Rentenmarkt am Freitag. Der Markt beschloss die Woche dennoch nahe des Renditemaximus des Vortags.

Die Spekulation der Hacker ist jedenfalls aufgegangen. Egal ob sie ein Lösegeld für die verschlüsselten Daten bekommen, parallel wohlgetimte Anleihe-Short-Engagements warfen hohe Erträge ab.

Aktien: Window-Dressing in Action

An den Aktienbörsen herrschte in der vergangenen Woche überwiegend gepflegte Langeweile. Die Euphorie der Vorwoche wollte »verdaut« werden. Allein die Tatsache, dass sich die Marktpreise kaum zur Unterseite absetzten, spricht – isoliert betrachtet – für einen konstruktiven Preisverlauf mindestens bis zum Jahresende.

Das unspektakuläre Preisverhalten der Vielen steht in einem Kontrast zu den »Magnificent Seven«. Deren Marktpreise stiegen ungebremst weiter. Das befeuert die Divergenz zwischen einem S&P 500 mit gleichgewichteten Indexmitgliedern und dem normalen, marktkapitalisierungsgewichteten Index.

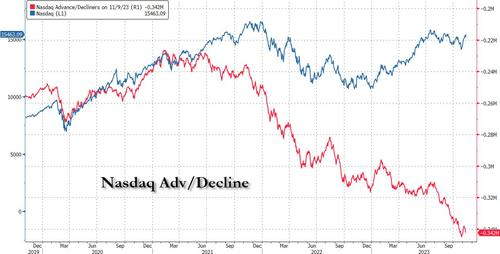

In diese Kerbe schlägt auch die Untersuchung des Advance/Decline-Verhältnisses für den Nasdaq-Composite. Die fallenden Marktpreise des Jahres 2022 waren von einer Überzahl an Indexmitgliedern mit sinkenden Notierungen gestützt. Die gesamte »Rallye» des Jahres 2023 war bestenfalls von einem stagnierenden A/D-Verhältnis gestützt.

Seit dem Sommer stagnierte der Index-Wert. Die A/D-Linie fällt gleichzeitig dynamisch weiter. Die aktuelle Scheinstabilität wird von sehr wenigen – genauer sieben – Werten getragen.

Oberflächlich betrachtet steuert der US-Aktienmarkt auf ein erfolgreiches Börsenjahr 2023 zu. Trotz steigender Marktzinsen konnten sich die maßgeblichen Aktienindizes gut von den Abgaben des Vorjahres erholen.

Irritierend ist die enorme Marktenge. Die gesamte positive Aktienmarktperformance in den USA lastet auf den Schultern der »magnificent Seven«. Es liegt in der Natur der Sache, dass Vermögensverwalter kurz vor dem Schließen der Bücher Anfang Dezember die wenigen gut gelaufenen Titel in ihren Mandaten aufstocken. Deshalb könnte die extrem ungesunde Marktenge noch einige Wochen fortbestehen. Die niedrige Volatilität spricht gegen eine sofortige (disruptive) Auflösung dieser Konstellation.